Dilema: Na katere borzne kazalnike se zanesti pri naložbenih odločitvah

V zadnjem času se ob rekordih na borzi veliko govori in piše tudi o borznih kazalnikih. Toda, vprašanje je, kaj nam ti sporočajo in ali se velja pri vlaganju zanesti nanje. Preverili smo, kaj nam sporočajo trije aktualni kazalniki - razmerje med tržno kapitalizacijo in BDP, ciklično prilagojeno razmerje med ceno delnic in dobičkom na delnico ter kreditiranje za nakup delnic.

Zelo veliko vlagateljev se pri svojih odločitvah opira na različne kazalnike, vendar pa je ob poplavi različnih možnosti težko točno določiti, kaj spremljati. To je povsem razumljivo, saj borzne cene odražajo pričakovanja, kaj se bo dogajalo v bližnji ali daljni prihodnosti, pri tem pa vedno obstajajo argumenti tako za nakup, kot tudi prodajo.

1. Razmerje med tržno kapitalizacijo in BDP

Kazalnik je postal priljubljen predvsem po letu 2001, ko je borzni maček Warren Buffett za revijo Fortune dejal, da je razmerje med tržno kapitalizacijo delnic v ZDA in ameriškim bruto domačim proizvodom (BDP) verjetno najboljši in najenostavnejši kazalnik, ki signalizira, kakšna so vrednotenja na delniškem trgu. V osnovi je kazalnik precej podoben razmerju med tržno kapitalizacijo in prodajo. S tega vidika ima kar nekaj slabosti, saj na primer zanemarja zadolženost in dobičkonosnost podjetij. Dodatno se pojavi tudi težava (odvisno od načina izračunavanja), da na kazalnik vpliva tudi razmerje med zasebnimi in javnimi podjetji. Veliko število novih podjetij na borzi namreč poveča tržno kapitalizacijo in posledično »povečuje precenjenost«, kar pa ni povsem pravilno. Ker v zadnjih letih kazalnik ni bil najbolj zanesljiv in bi bila to lahko posledica monetarne politike ameriške centralne banke (Fed), so se pojavile tudi izvedenke tega, kjer se vrednosti ameriškega BDP dodaja vrednost sredstev Feda. Glede na to, da sedaj poznamo prednosti, slabosti in izgovore, pa zelo praktično in brez kompliciranja poglejmo, ali se lahko na kazalec zanesemo.

Je kazalnik zanesljiv? Pri izračunu smo si pomagali s podatki na terminalu Bloomberg, in sicer tržno kapitalizacijo vseh ameriških podjetij na borzah v ZDA, pred letom 2004, pa smo vrednost vseh ameriških podjetij ocenili na podlagi gibanja ameriškega indeksa S & P 500 (Shiler). Za oceno bruto domačega proizvoda smo uporabili četrtletni nominalni BDP za zadnja štiri četrtletja. Uporabili smo tudi zamik dveh mesecev oziroma enega leta. Zbrane vrednosti median pri posameznem razponu vrednosti razmerja in donose v posameznem prihodnjem obdobju (donosi so kumulativni in ne na letni ravni) kažejo, da je kazalec relativno učinkovit, vendar iz prikaza najboljšega obdobja in najslabšega obdobja lahko sklepamo, da se z njim lahko opiramo predvsem pri dolgoročnem pogledu. V razponu, kjer se nahajamo danes (tržna kapitalizacija je 2,11-kratnik BDP), smo se od leta 1920 nahajali 14 mesecev, od tega je bilo v polovici primerov donos indeksa S & P 500 v prihodnjem letu slabši, v polovici primerov pa boljši od -13 odstotkov. V najslabšem primeru -41 odstotkov, v najboljšem pa 52 odstotkov. Indikator večjo zanesljivost kaže na dolgi rok, na podlagi tega pa lahko rečemo, da trenutni nivoji delniških trgov ne obetajo najboljših donosov.

Najnižje donosnosti v posameznem razponu so objavljene TU in najvišji TU.

2. Razmerje med ceno in dobičkom (P/E)

Zelo enostaven in široko razširjen kazalec je tudi primerjava med vrednostjo delnice (Price) in dobičkom na delnico (Earnings). Poenostavljeno nam pove, koliko enot denarja moramo plačati za eno enoto dobička. Podobno kot pri kazalnikih vrednotenj vezanih na prodajo tudi tu ni upoštevanega dolga, rasti in podobno. Dodatna težava so lahko tudi visoka nihanja. Ko ocenjujemo splošno precenjenost in podcenjenost trga, zajamemo čim večje število delnic, kar pomeni, da občasno sliko precej izkrivljajo podjejta predvsem pa panoge, kjer je prisotno izrazito nihanje dobičkov – npr. pri bankah. Podobno kot pri vseh kazalnikih, tudi pri Buffettovem indikatorju, številka sama po sebi ne pomeni veliko, zato jo moramo vmesiti v zgodovinski kontekst. Ko gledamo v preteklost in primerjamo, koliko je vlagatelj v posameznem obdobju želel plačati za eno enoto dobička, je seveda pomembna tudi inflacija oziroma obrestne mere. V skladu s temi slabostmi, je poleg povsem običajnega P/E kazalnika, zelo razširjena uporaba Shillerjeve prilagoditve P/E oz. CAPE (cikličnosti prilagojeni P/E). Slednji upošteva trenutno razmerje med ceno in tržno kapitalizacijo ter to primerja z 10-letnim povprečnim dobičkom, ki se ga prilagodi za inflacijo.

Je kazalnik zanesljiv? Pri izračunu smo se zanašali na podatke profesorja Shillerja, od leta 1955 za P/E kazalnik za indeks S & P 500, ki ga izračunava Bloomberg. Tudi v tem primeru tabele razkrivajo, da se na obe izvedenki razmerja med dobičkom in ceno na delnico lahko zanašamo predvsem dolgoročno, vseeno pa oba indikatorja nakazujeta, da so visoka vrednotenja imela tudi kratkoročen vpliv na donose – maksimalni doseženi donos v posameznih razponih kazalnika skladno z vrednotenjem upadajo. Glede na podatke, ki jih je zbral Shiller, je bilo od leta 1881 dalje le v primeru 34 mesecev kazalec višje od 35 (Januar 2021), to pa je kar ekstremno.

Najnižje donosnosti v posameznem razponu so objavljene TU in najvišji TU.

3.Krediti izdani za nakup delnic

Vedno ko skušamo oceniti razmere na borznih trgih in se zanašamo na historična vrednotenja ter upoštevamo prilagoditve, se na drugi strani zanašamo na racionalnost vlagateljev. To pomeni, da predpostavljamo, da se bo z višanjem vrednotenj zmanjševalo število vlagateljev, ki bodo pripravljeni kupovati delnice. Podatki, ki so že bili predstavljeni kažejo, da ta odnos drži predvsem dolgoročno, medtem ko kratkoročno lahko vlagatelji podležejo tako paniki, kot evforiji. Predvsem v času visokih vrednotenj, se zato pogosto omenja tudi, kakšen je obseg najbolj špekulativnih vlagateljev, torej tistih, ki kupujejo delnice ne kredit. Znesek kreditov, ki ga borzni posredniki dajo na razpolago strankam za nakupe delnic sicer res kaže na prisotnost špekulativnega denarja, vendar obseg le-tega ni odvisen le od sentimenta vlagateljev, ampak še posebej od pogojev izposoje. Slednji so odvisni od borzno posredniških družb, pomembno vlogo pa igra premoženje in nihajnost. Rezultat tega je, da v obdobju rasti delniških trgov vrednost portfeljev narašča, s tem pa se povečuje tudi potencial zavarovanja in novo zadolževanje. V tako ugodnih obdobjih se zmanjšuje tudi volatilnost trgov (kupci izkoristijo vsak najmanjši padec za vstop na trg), kar je pogosto dodaten dejavnik pri izračunu kreditnega potenciala vlagatelja. Vsa ta mehanika seveda deluje tudi v obratni smeri. Padec delniških trgov in povečana volatilnost se pokažeta v zmanjšanju vrednosti portfelja in zvišanju zahtev borznih hiš glede zavarovanja, to pa pogosto vodi v prisiljeno prodajo delnic. Krediti za izdane delnice sami po sebi niso težava, postanejo pa resna težava, ko se začnejo težave na borznem parketu.

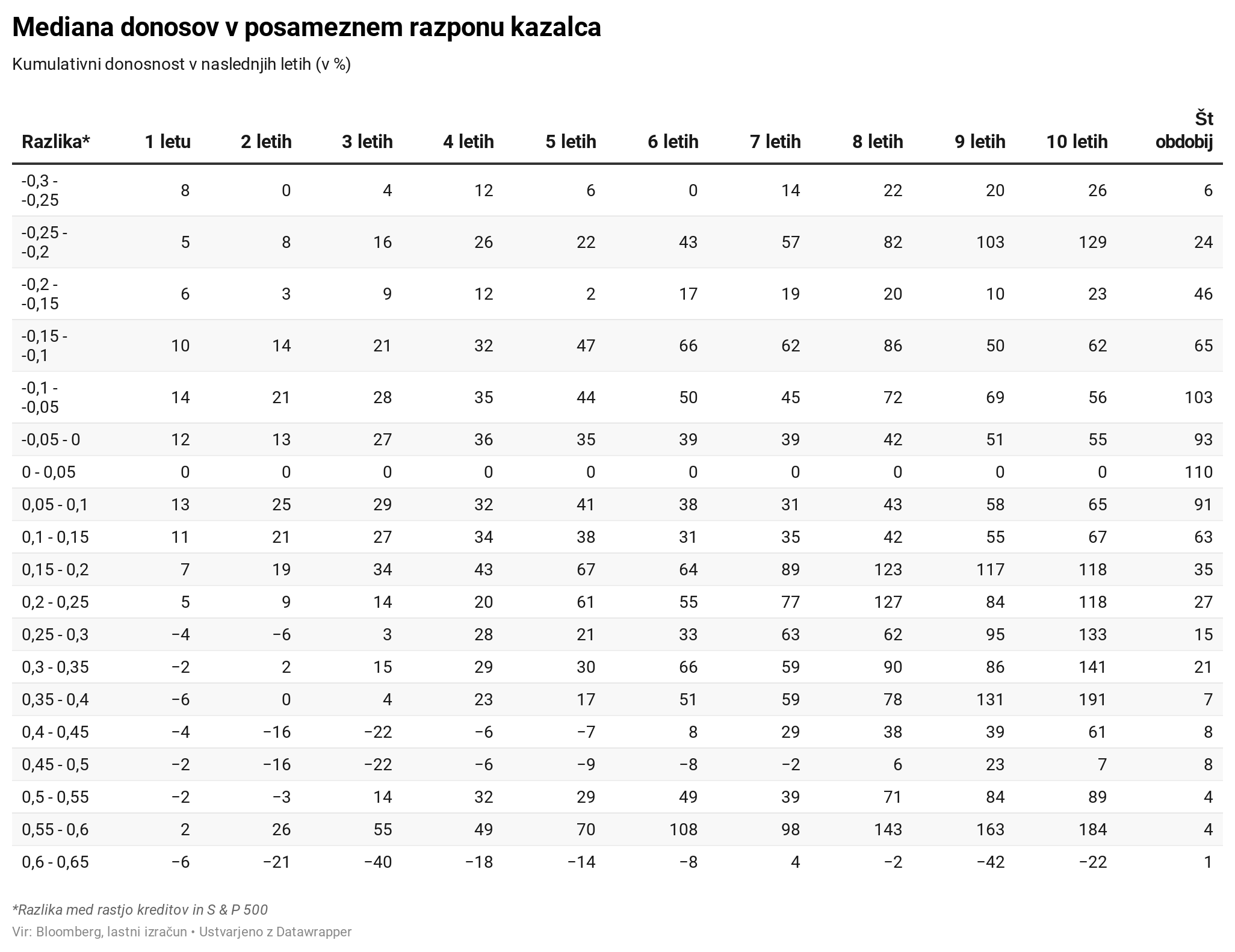

Je kazalnik zanesljiv? Kot indikator evforije pa je kazalnik koristen, ko gledamo kot razliko med rastjo borznega trga in rastjo kreditov izdanih za nakup delnic. Razmerje na poenostavljen način kaže aktivnost špekulativnega denarja v primerjavi z ostalimi vlagatelji. Tu ne mislimo le na absolutni znesek kreditov, ki predstavlja le okoli 1,8 odstotka tržne kapitalizacije ameriških podjetij, ampak lahko sklepamo, da odraža tudi druge špekulativne pozicije, vzpostavljene z izvedenimi finančnimi instrumenti. Podatki od leta 1960 dalje kažejo, da indikator ne daje najboljše razlage, kakšna bo prihodnja mediana donosa in kakšne potencialne padce lahko pričakujemo v posameznem primeru, precej bolje pa se izkaže pri indikaciji potencialne najvišje rasti. Večji kot je bil dotok špekulativnega denarja, glede na rast trga, manj uspešno leto je pred nami. Ko smo bili v zadnjih 60 letih v razponu med 0,15 in 0,25 (trenutno 0,18 kar pomeni, da je bila v letu 2020 rast kreditiranja za nakup delnic 18 odstotnih točk višja kot rast delnic indeksa S&P – uporabili smo Shillerjeve podatke), je bila mediana donosov v naslednjem letu 6-odstotna, najvišji padec je bil -43 odstoten, najvišji donos pa 33-odstoten. Več o tem, kako kreditiranje in finančni vzvod na splošno vpliva na gibanje delnic pa v članku Nauki zadnje borzne sage: Pasti kupovanja delnic z dolgom in igranje z opcijami.

Najnižje donosnosti v posameznem razponu so objavljene TU in najvišji TU.

Nasvet

Veliko kazalnikov torej kaže ekstremno precenjenost in glede na to, da lahko določenim indikatorjem vsaj dolgoročno zaupamo to ni najbolj spodbuden znak za prihodnost borznih trgov. Vseeno je treba ob tem opozoriti, da kljub številnim prilagoditvam in verzijam kazalniki še vedno ne pojasnijo političnih vplivov pa tudi ne nepričakovanih dogodkov, kot je denimo pandemija.

Na drugi strani tudi brez teh učinkov še vedno velja izjava ekonomista Johna Maynarda Keynesa, da trgi lahko ostanejo neracionalni precej dlje kot lahko vlagatelj vzdržuje solventnost in tudi v takšnih trenutkih moramo znati vlagati. Zaradi dolgoročnosti indikatorjev jih je tudi zelo težko implementirati oziroma na njih graditi strategijo investiranja.

Denimo ta hip je kazalnik, ki kaže ciklično prilagojeno razmerje med ceno in tržno kapitalizacijo (CAPE) pri 34 je seveda historično visok, ampak sam po sebi ne daje odgovora, kaj storiti oziroma ali je čas za prodajo vseh delnic, ali mogoče samo spremeniti izpostavljenost do različnih panog ipd. Vrednosti izbranih kazalnikov naj nas zato ne zavede v pritisk gumba za paniko, ampak bolj spomni na to, da ni čas, da miže skočimo na trg oziroma da moramo imeti tudi plan, kakšni bodo naši odzivi na negotovo prihodnost.