Analiza delnic. Top 6 kazalnikov vrednotenja

Izpostavljamo 6 kazalnikov, ki jih najpogosteje uporabljajo mali vlagatelji pri ocenjevanju smiselnosti naložbe v delnice. Kaj nam povedo, in ali si lahko z njimi res pomagamo?

Ko se vlagatelji odločajo za vlaganje v delnice, pred samim nakupom morajo opraviti domačo nalogo in preveriti poslovanje podjetja, njihove načrte, primerjave s panogo in primerljivimi podjetji. Pogosto pa se vlagatelji omejijo na šest najpogosteje uporabljenih kazalnikov, ki jih opisujemo in pojasnjujemo na podlagi konkretnih primerov.

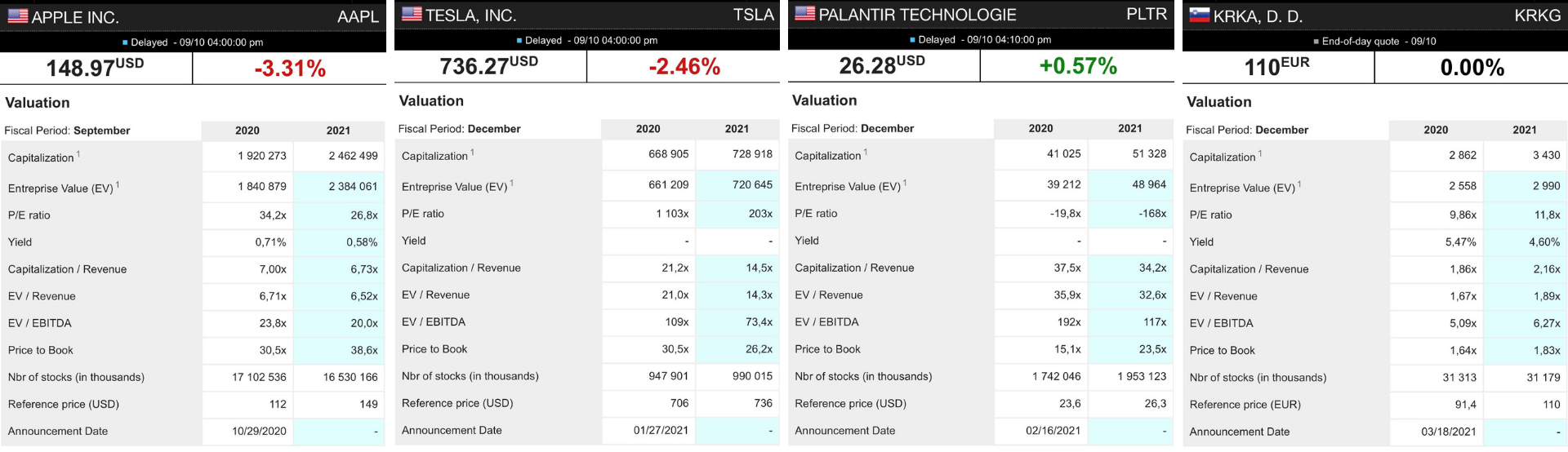

4 primeri iz prakse

- Capitalization = tržna kapitalizacija (market cap., v angl) predstavlja tržno vrednost delnic podjetja. Izračuna se tako, da se pomnoži število izdanih delnic in tržno vrednost delnice na določen dan. V tablah je navedna v mio USD. Največjo tržno kapitalizacijo od omenjene četverice ima Apple, in sicer skoraj 2,4 trilijonov dolarjev. Ta metrika je pomembna, saj tako dobimo predstavo o velikosti podjetja in o tem, kako se je spreminjalo skozi čas.

Več o tržni kapitalizaciji TU.

- Enterprise Value (EV) = v izračunu vrednosti podjetja je vključena tržna kapitalizacija podjetja, ter tudi kratkoročni in dolgoročni dolg, od katerega se odštejejo denarna sredstva v bilanci stanja družbe (neto ali čisti dolg). Vrednost podjetja se uporablja kot osnova za izračun številnih finančnih kazalnikov, ki se uporabljajo pri vrednotenju vrednosti podjetja v primerjavi z drugimi podjetji, povprečji panog in zgodovine.

Podjetja razdelimo glede na velikost njihove tržne kapitalizacije v tri skupine:

1. mega podjetja (mega-cap, angl.) vrednotenja presegajo 200 milijard dolarjev

2. velika podjetja (large-cap, angl.) od 10 milijard dolarjev naprej

3. srednje velika podjetja (mid-cap, angl.) od dveh milijard do 10 milijard dolarjev

4. mala podjetja (small-cap, angl.) od 300 milijonov do dveh milijard dolarjev

- P/E ratio = razmerje med ceno delnice in dobičkom podjetja na delnico. Če je to razmerje visoko, je večja verjetnost, da je vrednost delnice precenjena. Je pa res, da lahko tudi obstajajo razlogi za visok nivo kazalnika. Ker se pogosto uporablja podatke za 12 mesecev, je lahko kazalec pod vplivom enkratnih dogodkov, visoka raven pa pogosto predvsem pri tehnoloških podjetjih upravičuje visoka pričakovana rast v prihodnje. Obratno seveda velja tudi pri zelo nizkih nivojih kazalca, zato moramo nujno bolj podrobno analizirati podjetje in preveriti upravičenost vrednosti kazalca.

Primer: pri Applu je 26,8-kratnik dobička, pri Tesli pa 203-kratnik. Višje kot je kazalnik, bolj agresivno so delnice vrednotene na trgu. Na primer povprečni kazalnik P/E za delnice v S & P 500 je od leta 1950 znašal 19,6. Vse kar je nad to številko, je videno, kot območje, ki ga bodo morala podjetja upraviiti z bistveno večjo rastjo dobička, kot smo jo videli v povojni dobi kapitalizma. Vprašajte se, ali bo Apple ohranjal nadpovprečno rast dobička tudi v prihodnosti, ali pa je celoten trg pregret in se bo moral tečaj delnic prilagoditi nazvdol. Pri Palantirju pa vidimo negativen P/E -168, kar pomeni, da podjetje ne ustvarja dobička.

- Yield = dividenda donosnost (DY) = kakšno donosnost bi dosegel vlagatelj, če bi danes kupil delnico in bi podjetje prihodnje leto izplačalo enake dividende kot letos. Najvišjo dividendno donosnost med omenjeno četverico ima Krka, 4,6-odstotno, Apple pa le 0,58 odstotka. Po domače povedano, vse tri tuje delnice se ne kupuje zaradi dividend, temveč predvsem obetov visokih rasti podjetij, ki se bodo vračunale v tečaj oziroma prihodnjih dobičkov. Pri Krki, ki je bolj zrelo podjetje in raste bistveno počasneje, pa se dobički nabirajo in izplačujejo v večji meri lastnikom, zato ima tam dividenda bistveno večji pomen. Predstavlja lahko tudi polovico ustvarjene donosnosti.

- EV/Sales = vrednost podjetja oziroma večkratnih prodaje, ki pomeni razmerje med tržno vrednostjo podjetja in njihovimi prihodki. Običajno je vlagateljem lažje dostopen in bolj razumljivo razmerje med tržno kapitalizacijo in prodajo, vendar pa je precej bolj primerna različica, kjer se uporablja vrednost podjetje (Enterprise Value). Ta poleg vrednosti lastniškega kapitala upošteva tudi neto dolg. Načeloma nižje razmerje od povprečja panoge pomeni bolj privlačno vrednoteno delnico, in obratno. Tudi tukaj lahko visok ali nizek nivo odraža visoko/nizko maržo in visoko/nizko pričakovano rast. Kazalec se praviloma ne uporablja za banke in zavarovalnice.

- EV/ EBITDA = večkratnih dobička pred obrestmi, davki, depreciacijo in amortizacijo (oziroma kosmati denarni tok), ki pomeni razmerje med vrednostjo podjetja (Enterprise Value - EV) in njihovim EBITDA, ki je približek denarnega toka podjetja. Ta kazalnik se ne uporablja za finančne družbe, saj dobiček ustvarjajo tudi iz premoženja in ne samo iz opravljanja storitev ali dobavljanja izdelkov. Tudi tu velja, da mora biti višje vrednotenje v prihodnosti upravičeno z nekajkrat višjo rastjo od povprečja trga in bolj zrelih podjetij v panogi. Na primer Palantir, ki je vrednoten na 117-kratnik pričakovanega kosmatega denarnega toka (EBITDA), kar je šestkrat višje kot Appla, bo moral ohranjati tudi šestkrat višje rasti od tehnološkega giganta na srednji rok, da se račun delničarjem izide.

- P/B = razmerje med tržno in knjigovodsko vrednostjo delnice. Višina kazalca pove, ali je podjetje potencialno podcenjeno in vredno več oziroma obratno, vendar pa tudi pri tem kazalcu višino upravičuje poslovanje – donosnost na kapital in rast. Večina slovenskih blue chipov ima to razmerje med 0,6 in 1,3-kratnikom. Delnice, ki kotirajo bistveno nad knjigovodsko vrednostjo morajo ob nizkih pričakovanih rasteh to opravičiti z nadpovprečnimi, dvomestnimi donosnostmi na lastniški kapital (čisti dobiček/povprečni nivo kapitala lastnikov v zadnjih dveh letih). Kazalec se uporablja predvsem za podjetja v finančni panogi.

Čista donosnost kapitala (ROE) = koliko čistega dobička ali izgube je ustvarjene na vloženi kapital. Višja je vrednost kazalnika, večji donos prinaša na enoto vloženega kapitala. Čista donosnsot na kapital (ROE) je tesno vezan na knjigovodsko vrednost, saj v osnovi pokaže, s kakšno stopnjo se iz naslova dobička povečuje knjigovodska vrednost. Višji je ROE, hitreje raste knjigovodska vrednost in višje je lahko razmerje med tržno in knjigovodsko vrednostjo delnice (P/B).

Kaj moramo še vedeti

Medtem ko opisana razmerja veljajo za univerzalne in lahko primerjamo med seboj različno velika podjetja iz različnih panog, pa so kazalci le zaključni del daljših matematičnih izpeljav, kjer pomembno vlogo igrajo marže, pričakovana rast, strošek kapitala, donosnost na kapital ipd. Prav zato je najpogostejši pristop, tako imenovano primerjalno vrednotenje, ko določeno podjetje primerjamo s kar se da primerljivimi drugimi podjetji. S tem se v določeni meri omejimo pri ugibanju o prihodnji rasti dveh povsem različnih panog, pa tudi strošku kapitala v dveh povsem različnih geografskih regijah.

Preberite še Dilema: Na katere borzne kazalnike se zanesti pri naložbenih odločitvah